Венчурные инвестиции – это один из самых перспективных и рискованных способов инвестирования, которые позволяют получить высокую прибыль в случае успешного развития проекта. Однако для успешного управления венчурными инвестициями необходимы особые знания и опыт. В данной статье мы рассмотрим основные способы и стратегии управления этими видами инвестиций.

Первоначальное решение о вложении средств в венчурный проект – это одно из самых важных в ходе управления инвестициями. Ключевой принцип выбора проекта венчурного инвестирования – высокий потенциал роста и инновационность. Венчурные инвесторы активно инвестируют в секторы, в которых есть возможность быстрого развития и высокая степень неопределенности. Это могут быть такие направления, как информационные технологии, биотехнологии, медицинские технологии и другие.

Управление венчурными инвестициями также включает в себя постоянный мониторинг и контроль за проектами, в которые были вложены средства. Венчурные инвесторы должны регулярно анализировать финансовое состояние проектов, следить за реализацией планов развития и прогнозировать возможные риски. Отслеживание проектов позволяет выявить проблемы на ранних стадиях развития и принять своевременные решения для минимизации убытков.

Одной из основных стратегий управления венчурными инвестициями является активное участие в процессах развития предприятия. Венчурные инвесторы обеспечивают проектам стратегическую поддержку и консультации на различных этапах развития. Кроме того, они активно участвуют в принятии ключевых решений, таких как привлечение новых инвестиций, выход на IPO или продажа компании. Это позволяет венчурным инвесторам контролировать процессы и максимизировать свою прибыль в долгосрочной перспективе.

Что такое венчурные инвестиции и как ими управлять?

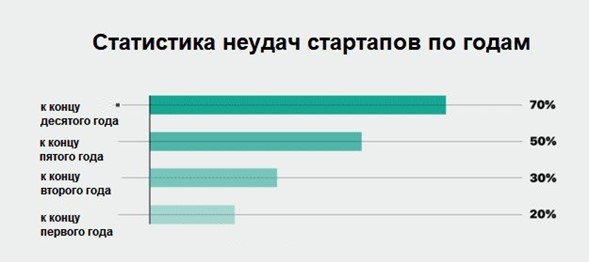

Управление венчурными инвестициями требует особых стратегий и подходов. Необходимо провести тщательный анализ рынка и конкурентов, оценить потенциал и перспективы компании, в которую планируется инвестировать. Однако, в силу высокого риска, невозможно предсказать успех или неудачу инвестиции на 100 процентов, поэтому необходимо быть готовым к неудачам.

Чтобы эффективно управлять венчурными инвестициями, нужно учитывать следующие факторы:

1. Диверсификация портфеля. Венчурные инвестиции характеризуются высоким уровнем риска, поэтому не рекомендуется инвестировать все средства в одну компанию. Разнообразие инвестиций поможет снизить риски и повысить шансы на успех.

2. Анализ предложений. Необходимо провести тщательную оценку компаний, в которые планируется инвестировать. Важно изучить бизнес-модель, конкурентов, рыночные тенденции и другие факторы, которые могут повлиять на успех инвестиции.

3. Активное участие в управлении. Инвестор должен принимать активное участие в управлении компанией, в которую он инвестирует. Это позволит контролировать процессы, принимать стратегические решения, а также сократить риски и повысить шансы на успех.

4. Грамотный выход из инвестиции. Важно разработать стратегию выхода из инвестиции заранее. Это может быть либо продажа компании, либо выход на IPO. Главное – получить максимальную прибыль и минимизировать потери.

Управление венчурными инвестициями требует определенных навыков и знаний. Несмотря на высокий риск, при правильном подходе такие инвестиции могут принести высокую доходность и стать важной частью портфеля инвестора.

Роль венчурных инвестиций в современной экономике

Венчурные инвестиции играют ключевую роль в современной экономике, особенно в отношении новых и инновационных проектов. Эти инвестиции предоставляют финансирование компаниям, которые могут показать потенциал к росту и развитию, но часто не могут получить традиционные источники финансирования.

Венчурные инвестиции способствуют созданию новых рабочих мест, содействуют развитию инноваций и стимулируют экономический рост. Они позволяют предпринимателям воплотить свои идеи в жизнь и принести на рынок новые продукты и услуги.

Важность поддержки стартапов

Сектор венчурных инвестиций является важной составляющей экономики, так как помогает поддерживать и развивать стартапы. Молодым предпринимателям, которые еще не имеют достаточного капитала, венчурные инвестиции предоставляют финансовую поддержку для старта проектов и развития бизнеса.

Стартапы, в свою очередь, играют значительную роль в экономике, так как вносят инновации и новые технологии, которые могут изменить отрасли и улучшить качество жизни. Они способны разрушить старые модели бизнеса и создать новые рынки и возможности.

Венчурные инвестиции и исследования

Венчурные инвестиции также имеют важное значение для развития научно-исследовательской деятельности и технологических инноваций. Они обеспечивают финансирование для исследований и разработок, которые могут впоследствии привести к созданию новых продуктов и технологий.

Благодаря вложениям венчурных капиталистов, множество прорывных научных исследований превращаются в жизнеспособные коммерческие продукты. Это не только способствует экономическому росту, но и укрепляет научные институты, обеспечивая им доступ к необходимым ресурсам и экспертам.

Современная экономика нуждается в постоянном инновационном развитии, и венчурные инвестиции являются одним из главных стимулов этого процесса. Они способны не только помочь компаниям достичь успеха, но и дать толчок к наращиванию экономического потенциала и содействию процветанию страны в целом.

Способы привлечения венчурных инвестиций

Один из самых распространенных способов – предложение бизнес-плана или инвестиционной презентации потенциальным инвесторам. В этом документе должна быть детально описана бизнес-модель компании, ее потенциальный рынок, конкурентное преимущество, планы по масштабированию и оценка рисков. Такой подход позволяет инвесторам оценить потенциал проекта и принять решение о вложении денег.

Для привлечения венчурных инвестиций часто используется также практика привлечения ангелов-инвесторов. Это физические лица, которые готовы инвестировать свои собственные деньги в перспективные проекты. Ангелы-инвесторы часто имеют опыт ведения бизнеса и могут оказывать помощь проекту не только в финансовом плане, но и консультировать и делиться своим опытом.

Еще одним способом привлечения венчурных инвестиций является поиск венчурных фондов. Венчурные фонды являются институциональными инвесторами, которые специализируются на финансировании стартапов и молодых компаний. Они оценивают проекты и принимают решение о вложении денег в обмен на долю в компании. При этом, венчурные фонды обычно имеют определенный инвестиционный период и ожидают получения прибыли через несколько лет.

Также, одним из важных способов привлечения венчурных инвестиций является участие в конкурсах и акселераторах. Конкурсы и акселераторы позволяют предпринимателям представить свои проекты перед аудиторией потенциальных инвесторов и экспертов. Это дает возможность привлечь внимание к своему проекту, получить обратную связь и, возможно, дополнительное финансирование.

| Способ | Описание |

|---|---|

| Предложение бизнес-плана | Детальное описание проекта, потенциала и рисков |

| Привлечение ангелов-инвесторов | Инвестирование личных средств физическими лицами с опытом ведения бизнеса |

| Поиск венчурных фондов | Получение финансирования от институциональных инвесторов |

| Участие в конкурсах и акселераторах | Представление проекта перед аудиторией инвесторов и экспертов |

Стратегии управления венчурными инвестициями

1. Стратегия диверсификации портфеля

Одной из наиболее распространенных стратегий управления венчурными инвестициями является диверсификация портфеля. Эта стратегия заключается в распределении инвестиций между несколькими проектами или компаниями. Диверсификация помогает снизить риски, связанные с неудачными инвестициями, и повысить вероятность получения прибыли.

2. Стратегия активного управления

Другой важной стратегией в управлении венчурными инвестициями является активное управление. Это означает постоянное наблюдение и контроль за инвестиционным портфелем, поиск новых возможностей и принятие эффективных решений. Активное управление позволяет быстро реагировать на изменения в рыночной ситуации и максимизировать потенциальную прибыль.

Однако, каждый инвестор или компания может выбрать собственную стратегию управления венчурными инвестициями в зависимости от своих целей, рисковой толерантности и ресурсов.

Особенности оценки рисков венчурных инвестиций

Уникальные риски в венчурных инвестициях

Венчурные инвестиции имеют свои особенности и риски, которые важно учитывать при оценке инвестиционных возможностей.

Один из основных рисков — риски, связанные с определением стоимости стартапов и новых технологий. Венчурные инвестиции часто делаются в проекты, не имеющие долгой истории финансовых показателей, что делает сложным определение их рыночной стоимости и оценку потенциала роста.

Дополнительным риском является специфическая природа новых технологий, которые часто необходимо внедрять, их коммерциализация может занимать продолжительное время и требовать больших дополнительных финансовых вложений.

Также венчурным инвесторам приходится сталкиваться с рисками, связанными с выбором правильных стартапов. Не все проекты могут оправдать ожидания инвесторов, и проведение глубокой проработки и анализа проектов может быть сложным и затратным процессом.

Стратегии оценки рисков

Для более эффективной оценки рисков венчурных инвестиций можно использовать различные стратегии.

Одной из таких стратегий является анализ и оценка старых инвестиций с целью определения факторов, которые привели к успеху или провалу инвестиций. Это позволяет сформировать определенные критерии и прогнозировать возможные риски и результаты новых инвестиций.

Другой стратегией может быть использование экспертной оценки, при которой опытные специалисты в области венчурных инвестиций оценивают проекты на основе своих знаний и опыта. Это может помочь выявить потенциальные риски и оценить перспективы развития проектов.

Важно также учитывать мнение рынка и индустрии. Анализ трендов и мнений представителей рынка может помочь определить перспективы развития и степень риска для проектов.

Таким образом, оценка рисков венчурных инвестиций требует комбинирования различных стратегий и учета особенностей данной сферы деятельности. Только такая комплексная оценка позволяет принимать обоснованные решения и минимизировать потенциальные риски при инвестировании в стартапы и новые технологии.