Инвестиции венчурного капитала представляют собой финансовые вложения в компании с высоким потенциалом роста, но сопряженные с высокой степенью риска. Это один из наиболее динамичных и перспективных сегментов финансового рынка, который активно развивается в последние десятилетия.

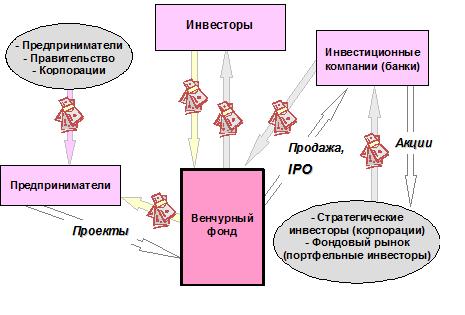

Принцип работы венчурного капитала основывается на идее поддержки инновационных идей и проектов, стартапов и молодых компаний, которые нуждаются в дополнительном финансировании для развития своего бизнеса. Венчурные инвесторы предоставляют не только средства, но и знания, опыт и контакты, которые необходимы для успешного развития проекта.

Основными преимуществами инвестиций венчурного капитала являются высокий потенциал доходности и возможность активно влиять на развитие инновационных проектов. Венчурный капитал способствует развитию инноваций и прогресса, способствуя созданию новых рабочих мест, росту экономики и повышению конкурентоспособности страны в целом.

Инвестиции венчурного капитала: суть и принципы

Основной принцип венчурных инвестиций заключается в том, что инвесторы направляют свои средства в малые и новые компании, ожидая будущего роста стоимости своих инвестиций. Это делается путем покупки доли в компании или через финансирование проектов с целью получения высокой прибыли в будущем.

Основные преимущества инвестиций венчурного капитала:

- Потенциал для высокой прибыли: инвесторы венчурного капитала могут получать значительную прибыль за счет успешного развития проектов и выхода на рынок;

- Стимулирование инноваций: инвестиции в стартапы способствуют развитию новых технологий и инновационных решений, что положительно влияет на экономику;

- Экономический рост: успешные стартапы создают рабочие места, развиваются и способствуют экономическому росту;

- Получение новых знаний: инвесторы венчурного капитала могут получить ценный опыт, знания и контакты, работая с молодыми и талантливыми предпринимателями;

- Диверсификация портфеля: венчурные инвестиции позволяют разнообразить инвестиционный портфель и снизить риски.

В целом, инвестиции венчурного капитала играют важную роль в развитии экономики и инноваций, однако они также сопряжены с высокими рисками и не гарантируют положительных результатов. Поэтому, для успешных инвестиций венчурного капитала необходимы соответствующие знания, анализ и оценка потенциала компании, а также грамотное управление и поддержка проектов.

Преимущества инвестиций венчурного капитала

Инвестиции венчурного капитала имеют ряд преимуществ, которые привлекают множество инвесторов и предпринимателей. Рассмотрим основные из них:

- Высокий потенциал доходности. Одним из ключевых преимуществ венчурных инвестиций является возможность получить высокую прибыль в случае успешного развития стартапа. Венчурные проекты часто имеют высокий потенциал роста и возможность стать лидерами в своей отрасли.

- Участие в инновациях. Инвестиции в стартапы позволяют инвесторам быть на переднем крае инноваций и внедрять новые технологии или подходы на рынке. Это не только помогает предпринимателям развивать свой бизнес, но и дает инвесторам доступ к перспективным идеям и инновационным проектам.

- Диверсификация портфеля. Инвестиции в венчурные проекты позволяют инвесторам разнообразить свой инвестиционный портфель. Это особенно важно для инвесторов, которые хотят снизить риски и распределить свои инвестиции между разными классами активов. Венчурные инвестиции могут быть одним из компонентов диверсифицированного портфеля.

- Активное участие в управлении. Венчурные инвесторы часто имеют возможность активно участвовать в управлении стартапом, предоставляя советы и экспертную поддержку предпринимателям. Это позволяет инвесторам влиять на стратегию развития компании и способствовать ее успеху.

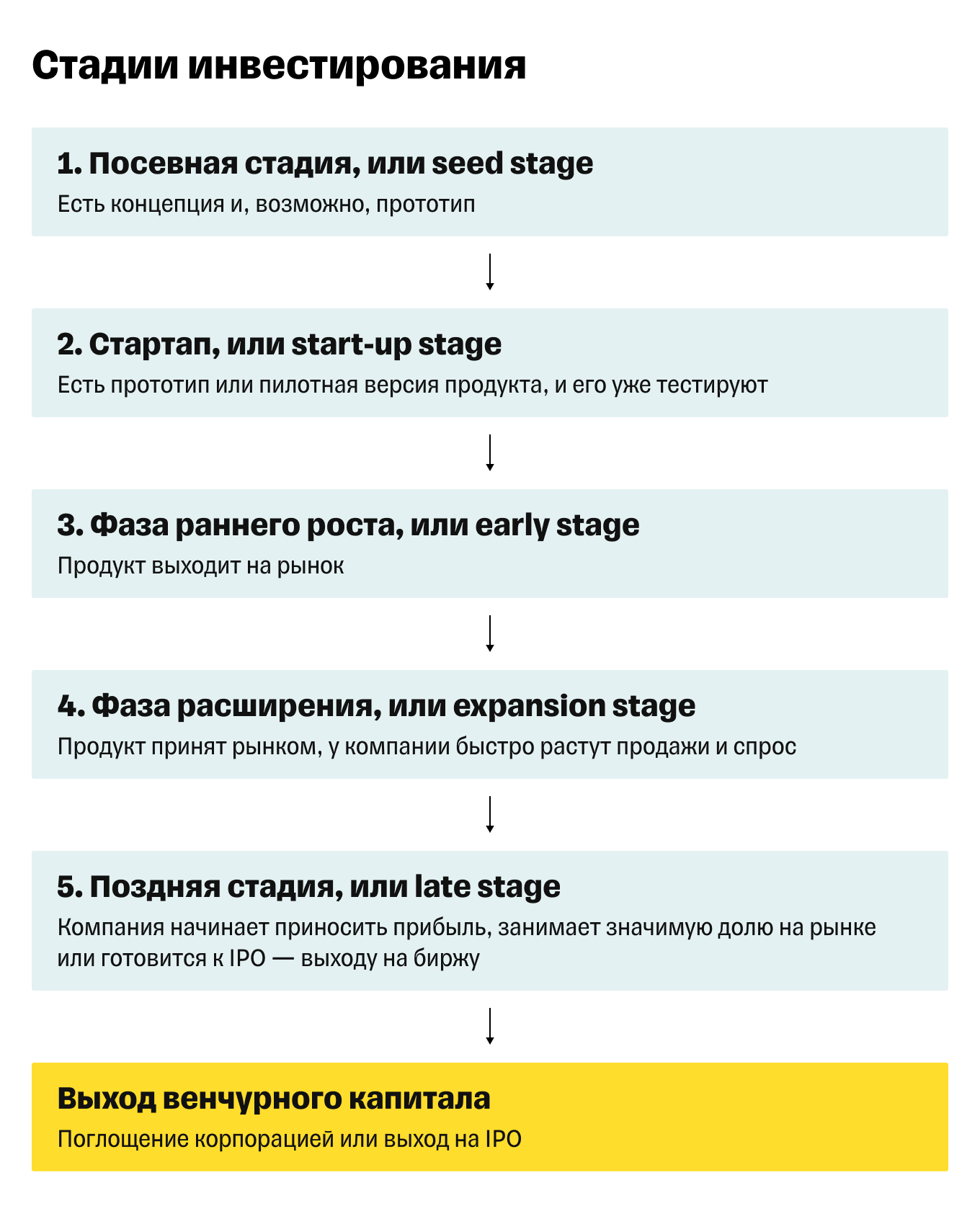

- Перспектива выхода на IPO или продажу компании. Инвестиции в венчурные проекты могут предоставить инвесторам возможность выйти из инвестиции через публичное размещение акций (IPO) или продажу компании. Это позволяет инвесторам получить значительную прибыль и оценить результат своих инвестиций.

Преимущества инвестиций венчурного капитала делают их привлекательными для инвесторов, поскольку предлагают высокий потенциал доходности, участие в инновациях, разнообразие портфеля, активное участие в управлении и возможность выхода на IPO или продажу компании.

Принципы привлечения инвестиций венчурного капитала

1. Инновационный продукт или услуга

Один из основных принципов привлечения инвестиций венчурного капитала — предложение инновационного продукта или услуги. Инвесторы заинтересованы в проектах, которые имеют потенциал для дальнейшего роста и развития. Поэтому, чтобы привлечь венчурные инвестиции, компания должна предложить нечто уникальное, что позволит ей занять прочное положение на рынке.

2. Команда профессионалов

Профессиональная и опытная команда — это один из ключевых факторов привлечения инвестиций венчурного капитала. Инвесторы будут обращать внимание на компетентность руководителей проекта и их опыт работы в данной области. Поэтому, важно, чтобы команда была не только профессиональной, но и демонстрировала свою способность к успешной реализации проекта.

3. Рыночный потенциал

Венчурные инвесторы заинтересованы в проектах, которые имеют высокий рыночный потенциал и способны охватить широкую аудиторию. Поэтому, компания должна провести исследование рынка и представить убедительные данные о его размере, тенденциях и плавающих возможностях. Такие данные помогут инвесторам убедиться в перспективности проекта и принять решение о его финансировании.

4. Бизнес-модель

Составление эффективной и убедительной бизнес-модели — еще один важный принцип привлечения инвестиций венчурного капитала. Компания должна продемонстрировать уникальность своего предложения, проработать монетизацию проекта и предоставить инвесторам понятную картину о том, как будет организован бизнес-процесс.

5. Грамотная стратегия маркетинга

Инвесторы будут обращать внимание на стратегию маркетинга компании и ее способность эффективно привлекать и удерживать клиентов. Поэтому, компания должна разработать и представить проработанную стратегию маркетинга, которая будет демонстрировать как уникальность предложения, так и конкурентоспособность на рынке.

Соблюдение данных принципов и подходов поможет компаниям привлечь инвестиции венчурного капитала. Однако, стоит помнить, что конкуренция на рынке инвестиций венчурного капитала высока, поэтому необходимо представить инвесторам полную и убедительную картину о проекте и его перспективах.

Риски и вознаграждение в инвестициях венчурного капитала

Однако, несмотря на риск, инвестиции венчурного капитала могут обеспечить высокую доходность. В случае успешного развития компании, венчурные капиталисты могут получить значительное вознаграждение. Они получают прибыль в форме увеличения стоимости своих долей в компании и/или через выход компании на публичные рынки (IPO) или продажу компании (M&A).

Для венчурных инвесторов ключевым моментом является диверсификация инвестиционного портфеля. Венчурные капиталисты инвестируют в несколько компаний, чтобы размазать свои риски и увеличить вероятность получения прибыли. Но даже с диверсификацией не все инвестиции будут успешными. Некоторые компании могут оказаться неспособными достичь поставленных целей и не принести прибыль.

Кроме того, венчурные инвестворы также сталкиваются с рисками, связанными с общим экономическим положением, изменениями в регулятивной среде и конкуренцией на рынке. Для управления и уменьшения рисков венчурные капиталисты проводят тщательный анализ потенциальных инвестиций, а также активно участвуют в управлении и развитии компаний, в которые они инвестируют.

| Риски в инвестициях венчурного капитала | Вознаграждение в инвестициях венчурного капитала |

|---|---|

| Неспособность компании достичь поставленных целей | Увеличение стоимости доли в успешной компании |

| Ограниченная историческая информация о компании | Выход компании на публичные рынки (IPO) |

| Неопределенность и неизвестность будущих результатов | Продажа компании (M&A) |

| Риски, связанные с общим экономическим положением | Дивиденды от успешной компании |

| Риски, связанные с изменениями в регулятивной среде | |

| Риски, связанные с конкуренцией на рынке |

В целом, инвестиции венчурного капитала предоставляют возможность получения высоких доходов. Они могут создать инновационные компании, которые будут развиваться и расти, принося значительную прибыль. Однако, необходимо помнить о рисках, связанных с инвестированием в молодые компании. Диверсификация и тщательный анализ помогут управлять рисками и повысить вероятность успешных инвестиций.

Ключевые факторы успеха в инвестициях венчурного капитала

1. Выбор перспективного стартапа

Начинающие компании, которые ищут венчурных инвесторов, должны обладать потенциалом для роста и приносить инновационные решения на рынок. Важно внимательно изучить рыночный потенциал стартапа, его бизнес-модель, конкурентное преимущество и команду основателей.

2. Профессиональный менеджмент команды

Опытная и квалифицированная команда играет ключевую роль в успешном развитии стартапа. Инвесторы должны провести детальный анализ управленческого опыта ключевых участников команды и их способности реализовывать стратегические цели и планы.

3. Диверсификация портфеля

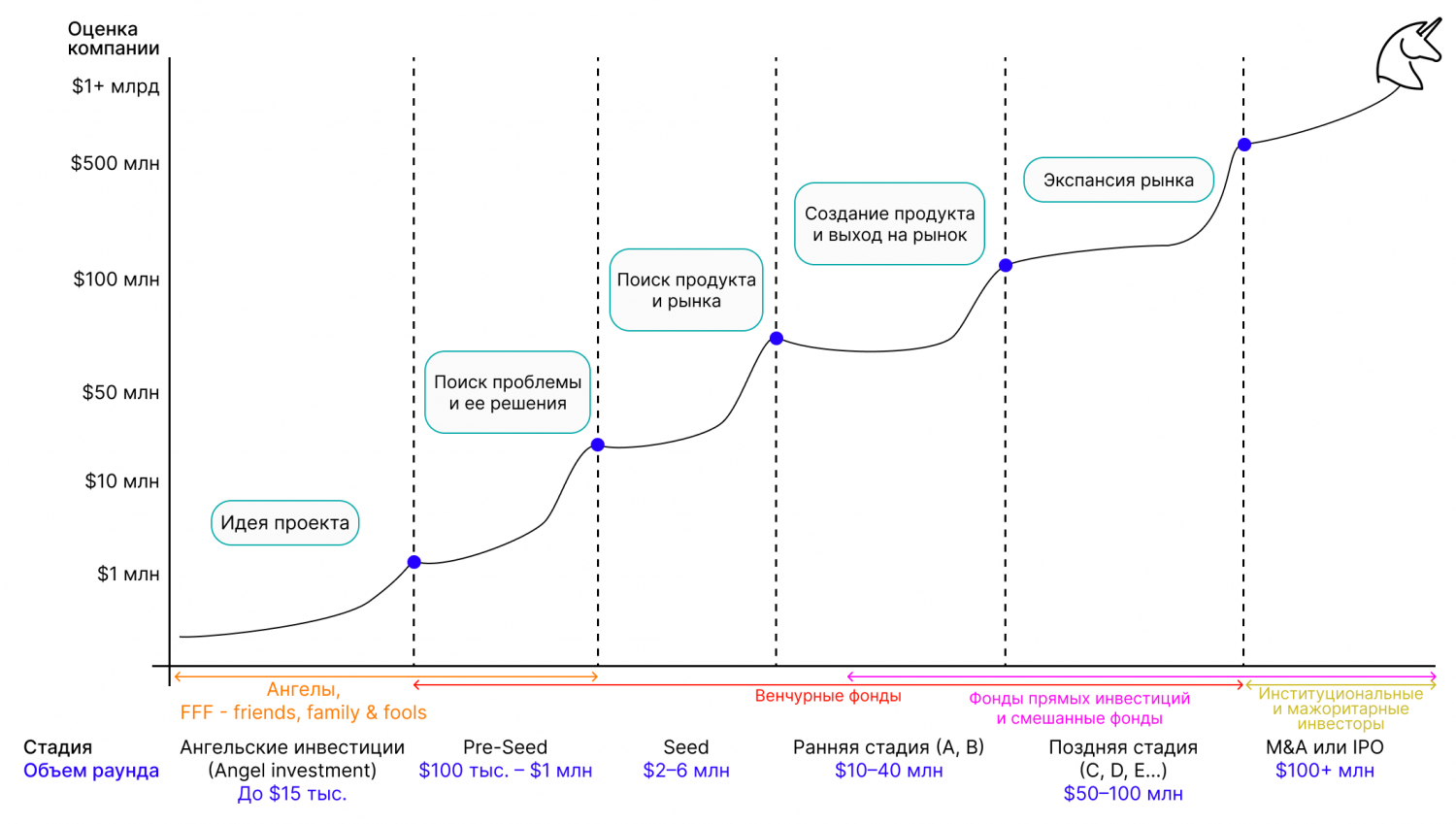

Инвесторы венчурного капитала должны стремиться к диверсификации своего портфеля, чтобы снизить риски и увеличить вероятность получения высокой прибыли. Это включает вложения в различные отрасли и компании с разными стадиями развития.

Кроме того, акцент должен быть сделан на четыре ключевых параметра:

а) Вертикаль: инвесторы должны выбирать компании, работающие в области, которая в данный момент является перспективной для инвестирования. Например, развитие технологий в области искусственного интеллекта или электромобилей.

б) Горизонталь: инвесторы должны распределить инвестиции по различным стартапам в одной отрасли. Например, венчурные инвесторы могут инвестировать в несколько компаний, занимающихся разработкой программного обеспечения для медицинских услуг или энергетической сферы.

в) Географический: инвесторы также должны рассмотреть возможность инвестиций в различные географические регионы или страны. Это позволяет расширить возможности рынка и снизить риски, связанные с определенными локальными факторами.

г) Размер: инвесторы должны оценивать потенциал компаний по их рыночной капитализации и прогнозируемым темпам роста. Учитывая высокий уровень риска, инвестирование в стартапы с огромным потенциалом может принести впечатляющую прибыль.

В целом, инвестиции в венчурный капитал являются сложным процессом, требующим точного анализа и оценки рисков. Но при правильном подходе и учете всех ключевых факторов успеха, они могут стать прибыльным и перспективным видом инвестирования.