Инвестиции – это один из самых эффективных способов увеличить свой капитал и обеспечить финансовую безопасность в будущем. Однако, для достижения высокой прибыли необходимо правильно выбрать проекты. Экономическая эффективность инвестиционных проектов – основной критерий их успеха.

Определение экономической эффективности проекта является сложной задачей и включает в себя множество факторов. В первую очередь, следует оценить потенциал проекта – его способность принести значительную прибыль в долгосрочной перспективе. Важным фактором является также степень риска, связанного с проектом. Чем меньше риска, тем больше вероятность получить высокую прибыль.

При выборе инвестиционных проектов, стоит обратить внимание на отрасль, в которую они входят. Некоторые отрасли могут быть более перспективными, чем другие. Например, инвестиции в технологии и разработку новых продуктов могут обеспечить высокую прибыль, в то время как инвестиции в устаревающие отрасли могут не оправдать ожиданий.

Инвестиции и экономическая эффективность

Оценка экономической эффективности

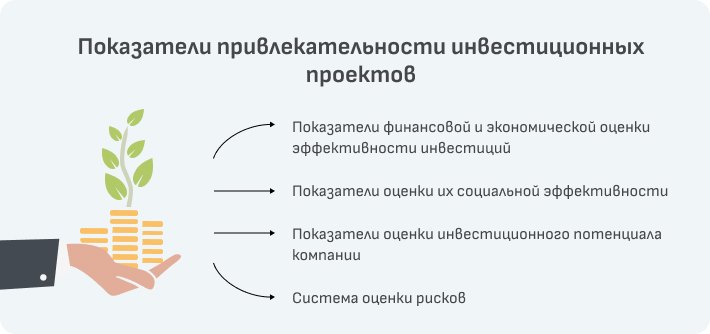

Оценка экономической эффективности инвестиционных проектов является ключевым этапом принятия решения о вложении денежных средств. Для этого используются различные методы, такие как:

- Метод дисконтирования денежных потоков — позволяет учитывать изменение стоимости денег во времени и принимать во внимание денежные потоки, получаемые в разные периоды.

- Метод внутренней нормы доходности (ВНД) — позволяет определить процент, при котором сумма денежных потоков становится равной начальным вложениям. Чем выше ВНД, тем более эффективен инвестиционный проект.

Факторы, влияющие на экономическую эффективность

Экономическая эффективность инвестиционного проекта зависит от различных факторов:

- Рыночные условия — состояние рынка, тенденции его развития, конкуренция и спрос на конкретный продукт или услугу.

- Финансовые риски — вероятность возникновения неблагоприятных изменений в денежных потоках или стоимости активов.

- Техническая реализуемость — возможность успешного воплощения инвестиционного проекта и достижения запланированных результатов.

- Продолжительность проекта — величина срока, в течение которого проект будет приносить прибыль и как долго будут окупаться вложенные средства.

Учитывая эти факторы и проводя комплексный анализ, можно принять обоснованное решение о том, в какой инвестиционный проект стоит вложить деньги для достижения максимальной экономической эффективности и получения высокой прибыли.

Инвестиционные проекты и их важность

Инвестиционные проекты играют ключевую роль в современной экономике. Они позволяют предпринимателям и компаниям привлекать дополнительные финансовые ресурсы для реализации новых идей и развития бизнеса. Такие проекты включают в себя инвестиции в различные отрасли, включая сельское хозяйство, производство, строительство, технологии и другие.

Основная цель инвестиционных проектов — получение прибыли. Инвесторы рассчитывают на то, что вложенные ими средства принесут высокую отдачу в будущем. Прибыль может быть получена через рост стоимости активов, выплату дивидендов или продажу компании или доли в ней.

Однако, чтобы получить высокую прибыль, необходимо провести тщательный анализ и оценку инвестиционного проекта. Инвестор должен изучить потенциальные риски и возможности, чтобы принять правильное решение о вложении средств. Для этого могут использоваться различные методы и инструменты, такие как оценка экономической эффективности, финансовый анализ, SWOT-анализ и другие.

Инвестиционные проекты позволяют развивать бизнес и стимулировать экономический рост. Они способствуют созданию новых рабочих мест, модернизации производства, внедрению новых технологий и инноваций. Кроме того, такие проекты могут иметь положительный социальный эффект, например, улучшение качества жизни населения, поддержка малых и средних предприятий, развитие инфраструктуры и т.д.

Таким образом, инвестиционные проекты имеют огромную важность для экономики, предпринимателей и общества в целом. Они позволяют привлекать капитал для развития и реализации новых идей, созданию новых рабочих мест и социального прогресса.

Критерии для получения высокой прибыли

- Анализ рынка и конкурентной среды. Перед инвестированием необходимо провести глубокий анализ рынка, оценить его потенциал и определить уровень конкуренции. Это поможет понять, насколько перспективен выбранный проект и его способность привлечь клиентов.

- Инновационность проекта. Инвестиции в инновационные проекты имеют больший потенциал для получения высокой прибыли, поскольку они предлагают новые решения, технологии или продукты, которые могут быть высоко востребованы на рынке. Инновационность поможет проекту выделиться среди конкурентов и привлечь внимание инвесторов.

- Качество управления проектом. Эффективное управление проектом играет ключевую роль в получении высокой прибыли. Инвесторам важно убедиться, что у проекта есть опытная и компетентная команда руководителей, которая способна эффективно управлять ресурсами и принимать правильные решения.

- Финансовая устойчивость проекта. Инвесторы оценивают финансовую устойчивость проекта, а именно его платежеспособность, доходность и потенциал для роста. Хорошо спланированный финансовый план, реалистичные прогнозы и стратегии по увеличению прибыли могут привлечь больше инвесторов и обеспечить высокую прибыль.

- Риски и возможности. Инвестиции всегда связаны с определенными рисками. Однако, проекты, которые предлагают высокую прибыль, обычно сопровождаются большими возможностями. Важно провести анализ рисков и определить, насколько они могут повлиять на получение прибыли, а также учесть возможности, которые могут привести к еще большей выгоде.

Соблюдение этих критериев поможет инвесторам выбрать проект с высоким потенциалом для получения прибыли. Важно учитывать всех факторы, проводить анализ и прогнозы, чтобы сделать обоснованный выбор и получить максимальную выгоду от инвестиций.

Анализ и оценка рисков

В процессе инвестирования важно учитывать не только потенциальную прибыль, но и возможные риски, связанные с инвестиционным проектом. Анализ и оценка рисков помогают определить вероятность возникновения неблагоприятных ситуаций и принять соответствующие меры для их снижения или управления.

Анализ рисков

Первый шаг в анализе рисков — это идентификация возможных угроз и негативных воздействий на инвестиционный проект. Для этого необходимо провести тщательное исследование внешней среды, в которой будет реализовываться проект, и внутренних факторов, связанных с самим проектом.

Внешние риски могут быть связаны с политической и экономической ситуацией в стране, изменениями законодательства, конкуренцией на рынке и другими факторами. Внутренние риски могут возникать из-за недостаточной компетентности команды проекта, неэффективного управления или неправильного финансового планирования.

Для анализа рисков можно использовать различные методы, такие как SWOT-анализ, анализ PESTEL, анализ причин и последствий и др. Важно учесть, что каждый проект имеет свои особенности, поэтому необходимо выбрать подходящий метод исходя из конкретной ситуации.

Оценка рисков

После анализа рисков необходимо оценить их значимость и вероятность возникновения. Для этого используются различные оценочные методы, например, сценарный анализ, методы статистического моделирования, математическое моделирование и др.

Оценка рисков позволяет определить наиболее вероятные и опасные сценарии развития событий и разработать планы действий для минимизации ущерба. Важно принимать во внимание не только вероятность возникновения рисков, но и их потенциальные последствия для проекта.

После проведения анализа и оценки рисков необходимо разработать стратегию управления рисками, которая включает в себя меры по преодолению рисков, страхование, диверсификацию портфеля инвестиций и другие методы защиты.

Важно помнить, что анализ и оценка рисков — непрерывный процесс, который необходимо проводить на всех этапах инвестиционного проекта. Это позволит своевременно выявлять и управлять рисками, обеспечивая высокую экономическую эффективность инвестиций.

Разнообразие инвестиционных инструментов

В мире существует множество инвестиционных инструментов, которые предоставляют возможность получения высокой прибыли. Они различаются по своей природе, уровню риска и степени ликвидности.

Одним из самых популярных инструментов являются акции. Покупка акций компаний позволяет инвестору стать их совладельцем и получать дивиденды. Однако, акции могут быть связаны с высоким уровнем риска, поэтому перед инвестицией необходимо провести анализ компании и оценить ее потенциал.

Облигации — еще один популярный инвестиционный инструмент. Приобретение облигаций представляет собой выдачу займа компании или государству. Владельцы облигаций получают проценты по ним, что делает данное инвестиционное средство более стабильным и надежным.

Фондовый рынок также предоставляет широкие возможности для инвестиций. Инвестиционные фонды позволяют инвесторам инвестировать в портфель ценных бумаг, создаваемый профессиональными управляющими. Они предлагают возможность диверсификации рисков и получения прибыли от разных активов.

Криптовалюты — относительно новый инвестиционный инструмент, который набирает популярность среди инвесторов. Биткоин, эфириум и другие цифровые валюты предлагают высокую волатильность и потенциал для получения высокой прибыли. Однако, вложения в криптовалюты могут быть связаны с высоким уровнем риска и требуют достаточных знаний и опыта.

Помимо вышеперечисленных инструментов, существуют еще множество других: драгоценные металлы, недвижимость, сырьевые товары и другие. Каждый инвестор может выбрать подходящий инструмент, исходя из своих финансовых целей, рисковой толерантности и инвестиционного опыта.

Важно помнить, что инвестиции всегда связаны с риском. Перед принятием решения об инвестировании необходимо оценить потенциальную прибыль и риск, и основываясь на этой информации, принять взвешенное решение.