Автокредит — это популярный вид финансирования при покупке автомобиля. Он позволяет разделить стоимость автомобиля на несколько платежей, что сделает его приобретение более доступным. Однако, как и при любом кредите, банк проверяет кредитную историю и кредитный рейтинг заемщика. Именно эти факторы влияют на вероятность получения автокредита и на условия его выдачи.

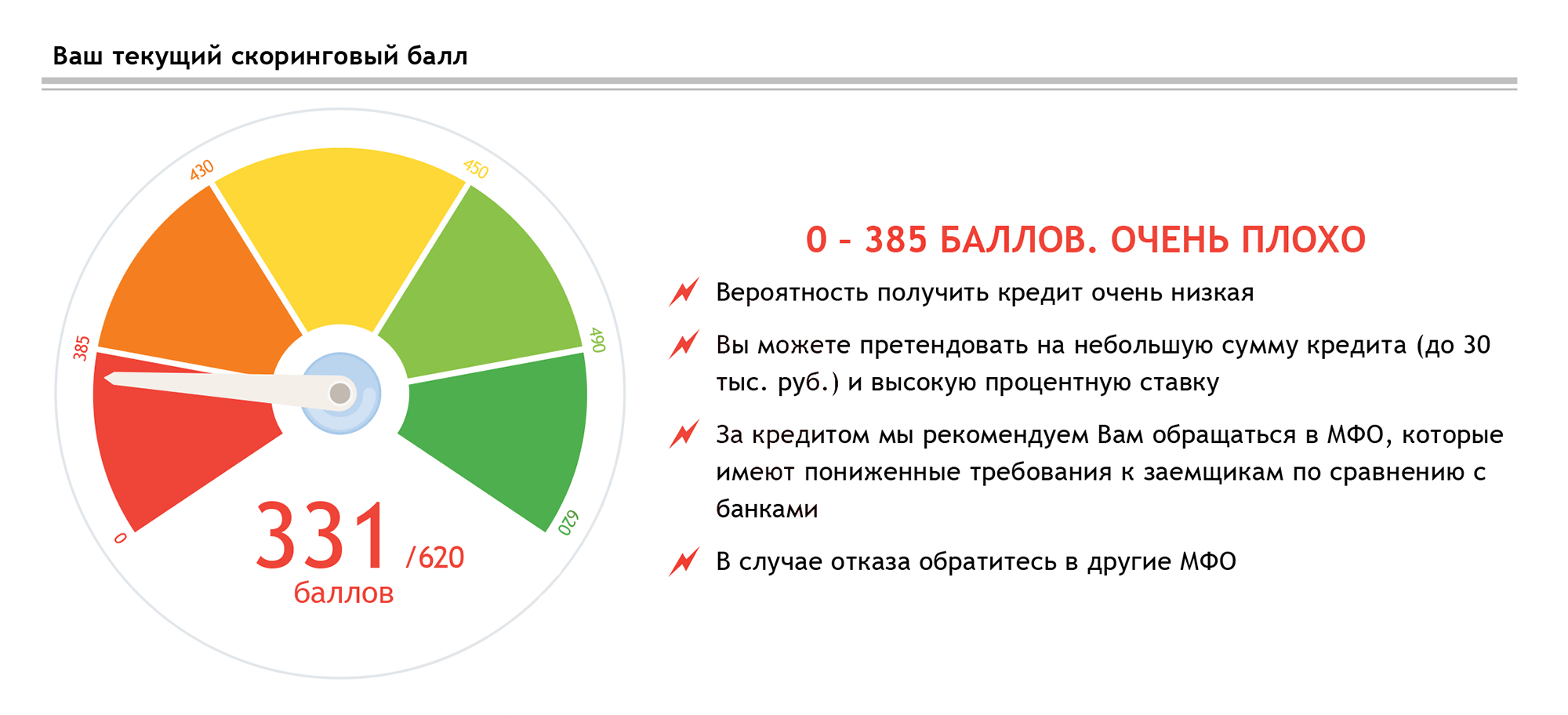

Кредитный рейтинг или балл является одним из основных показателей, по которому банк оценивает кредитоспособность заявителя. Он определяется кредитными бюро на основе информации из кредитных отчетов. Чем выше кредитный рейтинг, тем лучше условия кредитования может предложить банк. Если рейтинг ниже определенного уровня, получение автокредита может быть затруднительным или требовать дополнительных обеспечительных мер.

Оптимальный кредитный рейтинг для получения автокредита зависит от банка и его текущих требований. Обычно, банки предпочитают заемщиков с высоким кредитным рейтингом, так как это свидетельствует о надежности заемщика и его способности вовремя вернуть кредитные средства. Однако, каждый банк устанавливает свои требования к кредитному рейтингу, поэтому перед подачей заявки на автокредит стоит узнать у конкретного банка требования к кредитному рейтингу и кредитной истории.

Влияние кредитного рейтинга на возможность получения автокредита

Кредитный рейтинг играет важную роль при рассмотрении заявки на автокредит. Это числовая оценка, которая отражает платежеспособность заемщика и его кредитную историю. Чем выше кредитный рейтинг, тем больше шансов получить автокредит с выгодными условиями.

Предоставление автокредита зависит от решения кредитного учреждения или банка. Обычно у них есть минимальный порог кредитного рейтинга, который должен быть у соискателя, чтобы его заявку рассматривали. Чем выше требуемый кредитный рейтинг, тем лучше должна быть кредитная история и финансовое положение заемщика.

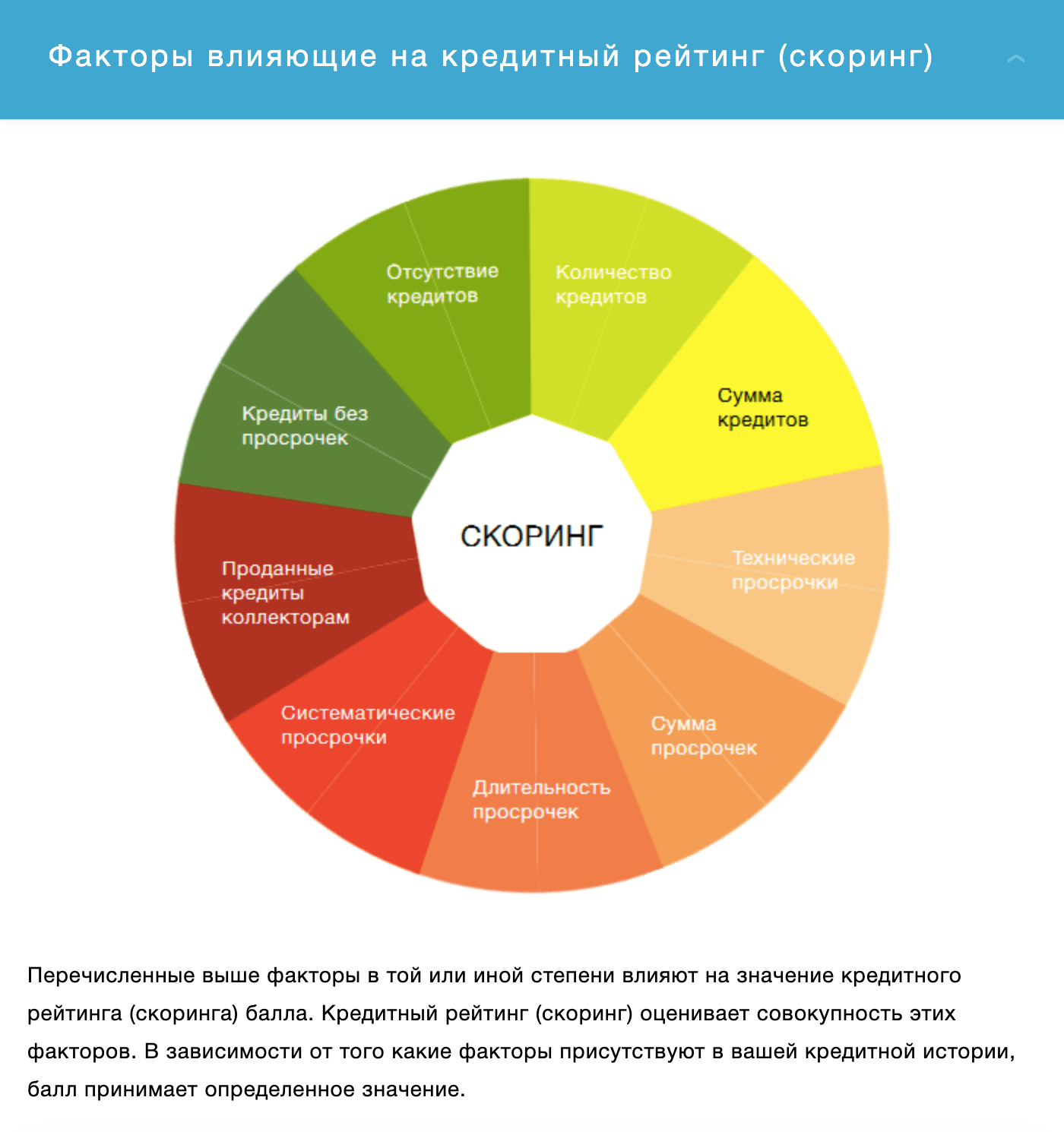

Кредитный рейтинг зависит от таких факторов, как история платежей, размер задолженности, продолжительность кредитной истории, типы кредитов и др. Все эти данные анализируются кредитным учреждением при принятии решения о выдаче автокредита.

Если у заемщика нет или низкий кредитный рейтинг, это может стать препятствием для получения автокредита. В таком случае, кредитное учреждение может предложить высокую процентную ставку, более жесткие условия и требования или вовсе отказать в кредите.

Чтобы узнать свой кредитный рейтинг, можно обратиться в кредитное бюро или воспользоваться онлайн-сервисами, предоставляющими данную информацию. Если рейтинг низкий, стоит поработать над улучшением своей кредитной истории, чтобы повысить свои шансы на получение автокредита.

Рекомендуется своевременно погашать кредиты и счета, не допускать просрочек и задержек в платежах. Также важно уменьшить размер существующей задолженности и ответственно относиться к использованию кредитных средств.

Различные автокредитные программы в зависимости от кредитного рейтинга

Отличный кредитный рейтинг

Если ваш кредитный рейтинг находится в диапазоне от 760 до 850, то вы считаетесь имеющим отличный кредитный рейтинг. При наличии отличного кредитного рейтинга вы можете ожидать получить самые выгодные условия автокредита. Банки и другие кредиторы будут предлагать вам низкий процент по кредиту, гибкие условия погашения и возможность выбора автомобиля из широкого ассортимента.

Хороший кредитный рейтинг

Если ваш кредитный рейтинг находится в диапазоне от 680 до 759, то вы считаетесь имеющим хороший кредитный рейтинг. В этом случае вы все равно можете рассчитывать на хорошие условия кредитования. Тем не менее, процент по кредиту может быть немного выше, чем в случае с отличным кредитным рейтингом. Возможно, потребуется предоставление дополнительной информации и документов.

Средний кредитный рейтинг

Если ваш кредитный рейтинг находится в диапазоне от 620 до 679, то вы считаетесь имеющим средний кредитный рейтинг. При таком рейтинге условия кредитования могут быть несколько менее выгодными. Возможно, вам придется столкнуться с более высоким процентом по кредиту и ограничениями в выборе автомобиля.

Низкий кредитный рейтинг

Если ваш кредитный рейтинг ниже 620, то вы считаетесь имеющим низкий кредитный рейтинг. В этом случае получение автокредита может оказаться затруднительным. Банки и другие кредиторы могут предложить вам автокредиты с высоким процентом, например, субприм-кредиты. Вам может понадобиться обеспечение или созаемщик, чтобы увеличить шансы на получение кредита.

Кредитные рейтинги и процентные ставки по автокредитам

Чтобы получить автокредит с лучшими условиями, необходимо иметь высокий кредитный рейтинг. Обычно кредитные рейтинги бывают классифицированы на несколько уровней, например, от «плохой» до «отличной» категории.

Процентные ставки по автокредитам для разных категорий кредитных рейтингов:

| Категория рейтинга | Примерный процент |

|---|---|

| Отличный | 2-4% |

| Хороший | 4-6% |

| Удовлетворительный | 6-8% |

| Плохой | 8-12% |

| Очень плохой | 12% и выше |

Вышеуказанные процентные ставки представляют собой примерные значения и могут отличаться в зависимости от банка, его условий и политики, а также других факторов, влияющих на выдачу кредита.

Как повысить кредитный рейтинг перед обращением за автокредитом:

Если ваш кредитный рейтинг не достаточно высок, можно предпринять некоторые действия для его повышения:

- Своевременно и полностью выплачивать кредиты и обязательства.

- Постоянно проверять свою кредитную историю и исправлять ошибки в ней.

- Сократить существующие долги и кредитные обязательства.

- Увеличить доходы или диверсифицировать источники доходов.

- Избегать частых запросов на кредитные отчеты, которые могут негативно сказаться на кредитном рейтинге.

Повышение кредитного рейтинга может потребовать времени и усилий, но это существенно улучшит ваши шансы на получение автокредита по более выгодным условиям.

Основные критерии оценки кредитного рейтинга для автокредита

Вот основные критерии оценки кредитного рейтинга для автокредита:

- Кредитная история: Одним из ключевых факторов является кредитная история заемщика. Банк будет анализировать вашу историю платежей по предыдущим кредитам, задолженности перед банками, наличие просрочек и коллекционных действий. Если ваша кредитная история безупречна, это повышает ваши шансы на получение автокредита.

- Доход и стабильность: Банк будет оценивать ваш доход и его стабильность. Чем выше ваш доход и чем дольше вы работаете на текущем месте, тем лучше. Это говорит о вашей финансовой надежности и способности погасить кредит в срок.

- Соотношение долгов к доходам: Банк также будет анализировать ваше соотношение долгов к доходам (Debt-to-Income ratio). Это отношение показывает, сколько процентов вашего дохода уходит на выплаты по долгам. Чем ниже это соотношение, тем лучше ваш кредитный рейтинг.

- Сумма и срок кредита: Банк будет учитывать как сумму запрашиваемого кредита, так и срок его погашения. Заемщики с более высоким кредитным рейтингом могут рассчитывать на более выгодные условия кредитования, такие как низкий процент, меньший ежемесячный платеж и длительный срок кредита.

- Возраст: Возраст также может влиять на кредитный рейтинг. Молодым заемщикам может быть сложнее получить автокредит из-за недостаточного опыта и кредитной истории. Старшим заемщикам могут быть предоставлены более выгодные условия кредитования за счет более стабильной финансовой ситуации.

Имейте в виду, что каждый банк имеет свои собственные критерии оценки кредитного рейтинга и может применять их в разной степени. Также стоит отметить, что кредитный рейтинг является лишь одним из факторов, которые влияют на решение банка. Другие факторы, такие как сумма первоначального взноса, состояние автомобиля и документы, также могут быть учтены при принятии решения о выдаче автокредита.

Если вы хотите повысить свои шансы на получение автокредита, рекомендуется подготовиться заранее. Проведите анализ своей кредитной истории, стабилизируйте свой доход, снизьте уровень задолженности и выберите автомобиль, соответствующий вашим финансовым возможностям. Также стоит обратиться к квалифицированным специалистам, которые помогут вам разобраться в требованиях и рекомендациях для получения автокредита с учетом ваших индивидуальных обстоятельств.

Итак, основные критерии оценки кредитного рейтинга для автокредита включают кредитную историю, доход и его стабильность, соотношение долгов к доходам, сумму и срок кредита, а также возраст заемщика. Подготовка заранее и консультация с экспертами помогут повысить ваши шансы на получение автокредита.

Важность истории платежей при определении кредитного рейтинга

История платежей — это отчет, который показывает, как заемщик выплачивал прошлые долги. Отзывы о прошлых кредитах, кредитных картах, ипотеке и других финансовых обязательствах заемщика входят в историю платежей. Банки обращают особое внимание на историю платежей, так как это позволяет им предсказать, насколько надежным может быть заемщик в будущем.

Иметь безупречную историю платежей положительно сказывается на кредитном рейтинге и увеличивает шансы на получение автокредита. Заемщик, который регулярно и вовремя платит по своим обязательствам, считается надежным партнером банка. В таком случае, банки готовы предложить лучшие условия кредитования: меньший процент, более длительный срок кредитования и так далее.

С другой стороны, иметь просрочки и задолженности по прошлым кредитам негативно сказывается на истории платежей и кредитном рейтинге. Банки считают таких заемщиков рискованными и неохотно предоставляют им кредиты. Если заемщик имеет несколько задолженностей или имел случаи длительных просрочек по платежам, это может привести к отказу в получении автокредита.

Важно понимать, что история платежей — долгосрочный процесс. Для улучшения кредитного рейтинга и создания положительной истории платежей, необходимо регулярно и вовремя выплачивать свои долги. Именно такой подход позволит заемщикам увеличить свои шансы на получение автокредита с выгодными условиями и способствовать финансовой стабильности в будущем.

В итоге, история платежей является одним из ключевых факторов при определении кредитного рейтинга заемщика. Периодическое и своевременное погашение долгов является лучшим способом поддержания финансовой надежности и повышения своего кредитного рейтинга. Надежность заемщика, отраженная в истории платежей, является залогом успеха в получении автокредита и других финансовых услуг.